Ângela Carrato: Mídia esconde que juros altos quebraram bancos nos EUA e Suíça. Até quando insistirá na mentira?

Tempo de leitura: 8 min

Bancos e juros altos: mídia insiste na mentira

Por Ângela Carrato*

A quebra de um importante banco nos Estados Unidos, como foi a do Silicon Valley, não é fato comum.

A quebra de um segundo banco, Signature, também nos Estados Unidos, com 24 horas de diferença, muito menos. O risco das falências se estenderem para a Europa e demais continentes é real.

Diante da possibilidade de falência do Credit Suisse, o segundo maior estabelecimento bancário da Suíça, o banco central daquele país obrigou que ele fosse vendido para o USB, a maior instituição de crédito de lá, a fim de tentar brecar que a crise se alastrasse.

De acordo com a teoria, qualquer relato jornalístico precisa se basear em fatos.

Para um fato virar notícia, ele deve possuir algo incomum.

Quando vários fatos semelhantes se sucedem, o correto é que a mídia faça reportagens sobre o assunto, de forma não só a colocá-lo no contexto, como apontar possíveis desdobramentos.

A falência desses bancos foi noticiada pela mídia corporativa brasileira de forma tão descontextualizada, que poucas pessoas se deram conta da gravidade do problema, e, sobretudo, das implicações que podem ter aqui.

Apoie o VIOMUNDO

Para início de conversa, da TV Globo à Folha de S. Paulo, praticamente nenhum veículo da mídia corporativa brasileira informou ao seu respeitável público que a principal razão para a falência do Silicon Valley Bank foi a alta de juros.

A taxa de juros nos Estados Unidos, que oscilava entre 0,50 e 1% ao ano, subiu para 4% ao ano, valor suficiente para levar empresas a enfrentarem sérios problemas para pagar empréstimos contraídos.

No Brasil, só a chamada mídia independente noticiou este fato de forma correta.

O Silicon Valley Bank, cuja matriz se situa nos arredores da cidade de São Francisco, na Califórnia, acabou se transformando no estabelecimento preferido pelas empresas de tecnologia da região, inclusive as startups, queridinhas de muitos investidores.

Durante a pandemia da covid-19, as empresas de tecnologia cresceram muito, na medida em que as pessoas passaram a fazer praticamente tudo de casa, valendo-se de plataformas e aplicativos. Nesse período, essas empresas contrataram milhares de funcionários e tiveram lucros altíssimos.

Com a vida voltando ao normal e as pessoas utilizando menos as plataformas, milhares de funcionários foram demitidos e os investimentos no setor retraíram.

Porém muitas dessas empresas haviam tomado dinheiro emprestado para expandir os negócios, acreditando que os altos lucros seriam para sempre.

Várias empresas não conseguiram mais honrar os empréstimos ou deixaram de pagá-los.

O problema gerou uma corrida dos correntistas ao banco, faltou dinheiro e a falência se tornou inevitável. Como se sabe, a confiança do público é fundamental quando se trata do sistema bancário.

Já o Credit Suisse vinha, há alguns anos, apresentando problemas. Mas a mídia corporativa brasileira, alinhada à elite financeira de Zurique, preferiu fazer vista grossa.

O correto seria que a mídia corporativa brasileira noticiasse isso para o seu público.

Falar que os juros altos estão na raiz da falência do Silicon Valley Bank se tornou algo proibido, exatamente porque esta mídia tem sido uma feroz defensora dos altíssimos juros praticados no Brasil, os mais altos do mundo.

Aqui os juros estão em 13,75% ao ano (8% uma vez descontada a inflação), bem mais do que o dobro do valor praticado nos Estados Unidos e na maioria dos países europeus.

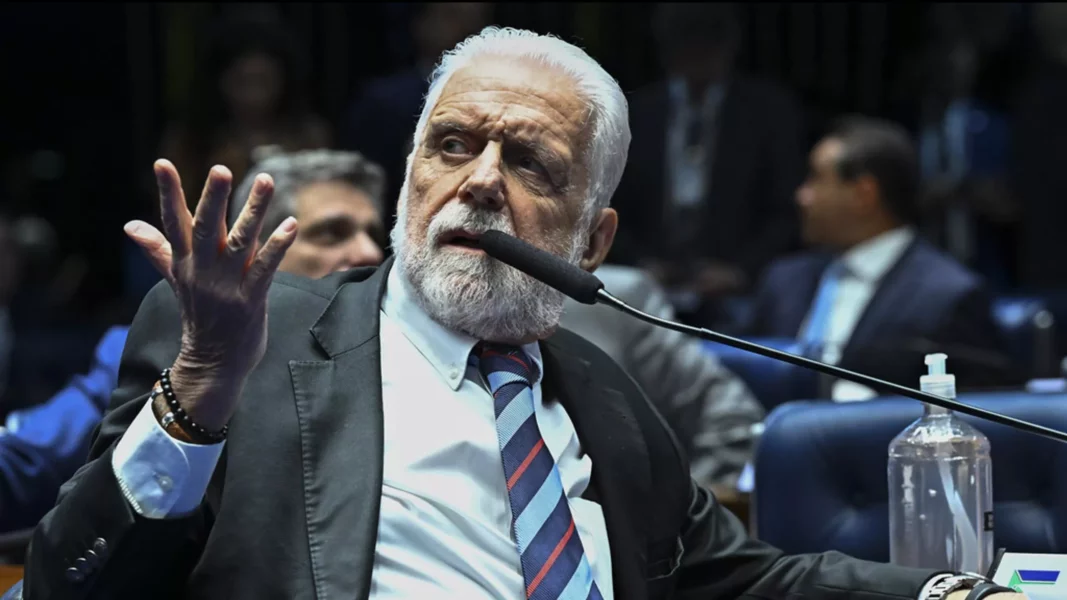

Desde o início do terceiro mandato, o presidente Luiz Inácio Lula da Silva vem denunciando os “juros estratosféricos” praticados no Brasil, lembrando que é impossível se falar em retomada do crescimento, geração de empregos e desenvolvimento em uma situação assim.

Com uma recessão mundial se desenhando no horizonte, dificilmente algum empresário brasileiro se animará a investir na produção, quando deixar seu dinheiro rendendo no sistema financeiro pode lhe garantir alto retorno sem que tenha produzido sequer um prego.

Daí a importância das críticas que Lula tem feito aos juros astronômicos praticados pelo Banco Central dito independente no Brasil.

Lula tem razão quando diz que esses juros impedem a retomada da industrialização do país, impossibilitam a criação de empregos e levam à recessão.

Recessão que se é ruim para o seu governo, é péssima para a esmagadora maioria da sociedade.

O esperado, a partir das críticas de Lula, seria que o Banco Central, tornando independente no governo de Bolsonaro, responsável pela fixação da taxa de juros, tomasse providências para estudar o assunto e alterar esta abusiva política, que serve apenas para engordar as finanças dos oligarcas nacionais e internacionais.

Não foi o que aconteceu. O presidente do Banco Central, Roberto Campos Neto, bolsonarista de carteirinha e pessoa que representa o “mercado”, saiu em defesa dos indefensáveis juros estratosféricos e toda a mídia corporativa brasileira o apoiou.

É importante lembrar que o presidente do Banco Central independente passou a ter mandato de quatro anos. O de Campos Neto termina apenas em 2024.

Jornais, emissoras de rádio e telejornais passaram a mostrar Campos Neto como o “especialista competente e sensato”, enquanto Lula era apresentado como “um populista que não sabe o que diz” e “quer sair gastando o dinheiro público com graves implicações para o déficit fiscal”.

Se muitas mentiras demoram a ser descobertas, outras são desmascaradas a jato. Foi o caso.

Essa é a razão pela qual a mídia corporativa brasileira esconde as razões da falência do Silicon Valley Bank e da crise do Credit Suisse, que levou à sua compra pelo UBS, pois mencioná-las seria confessar o erro que cometerem ao apoiar Campos Neto e abertamente combaterem Lula.

Mas o problema não termina aí. Qualquer pessoa minimamente informada sabe que a mídia corporativa brasileira nunca gostou de Lula.

As razões são tão antigas quanto óbvias: os donos desta mídia, irmãos Marinho à frente, integram o restritíssimo grupo dos bilionários brasileiros.

Juros altos, privatizações e estado mínimo, pedras de toque do neoliberalismo, soam como música para eles.

Já as propostas desenvolvimentistas de Lula e da presidenta do PT, Gleisi Hoffmann, são exatamente o oposto disso.

Se a mídia corporativa brasileira foi fundamental para transformar a Operação Lava Jato e os corruptos Sergio Moro e Deltan Dallagnol em heróis, ela foi igualmente fundamental para que Moro prendesse Lula sem qualquer prova, impedisse que ele disputasse as eleições de 2018 e garantisse a chegada de Bolsonaro ao poder.

Mesmo tendo discordância com Bolsonaro na chamada “pauta de costumes”, como é o caso dos irmãos Marinho, nas questões econômicas sempre fecharam com o ex-ministro ultraneoliberal Paulo Guedes e com o próprio Bolsonaro.

No fundo, a mídia corporativa brasileira gostaria que o sucessor de Bolsonaro mantivesse a sua pauta econômica.

Razão pela qual tentaram de toda forma inviabilizar a vitória de Lula. Quem se lembra da busca desesperada da TV Globo por um candidato de “terceira via”?

Como Lula venceu as eleições, o caminho agora adotado por esta mídia, especialmente depois que os atos terroristas/golpistas do 8 de janeiro foram derrotados, é o de tentar impedir que o governo avance nas propostas de inclusão social e de desenvolvimento.

Haja vista a manchete do jornal O Globo na sexta-feira (17/3).

Ao invés de informar que os segurados do INSS poderiam ter acesso a juros mais baixos em empréstimos consignados, deu como destaque que os bancos comerciais, Bradesco e Itaú, anunciaram a suspensão destes empréstimos caso se confirmasse a redução anunciada pelo ministro da Previdência Social, Carlos Lupi.

O ministro não havia ainda conversado com o presidente Lula, mas a má vontade da mídia com qualquer proposta que reduza juros mostrou-se outra vez patente.

Indo além, O Globo criou alarme ao frisar que “analistas veem risco de escassez de crédito”, contribuindo para ampliar o desassossego em um segmento da população que já padece de muitas angústias fruto dos absurdos a que foi submetida por Bolsonaro.

Basta lembrar que, no vale tudo que estabeleceu para tentar vencer as eleições, Bolsonaro permitiu que aposentados e beneficiários do auxílio emergencial, com renda já bastante comprometida, pudessem pegar novos empréstimos consignados.

Nada menos do que 77,9% das famílias brasileiras estão endividadas.

Quando a mídia corporativa brasileira apoia Campos Neto e seus juros estratosféricos, a aposta é de que Lula não conseguirá implementar seu programa de governo, que isso vai gerar insatisfação popular e o governo se transformará num pato manco, como é denominado nos Estados Unidos uma administração fraca e que perdeu credibilidade.

Mais ainda: qualquer medida seja de um ministro, seja de Lula, que envolva redução dos juros, será duramente combatida, como já está sendo.

Essa mídia não contava, no entanto, que a crise dos bancos no exterior viesse confirmar o que Lula tem dito.

Para deixar mais claro ainda o pensamento dos bilionários brasileiros e da própria mídia corporativa, vale a pena observar o resultado da pesquisa Genial/Quaest “O que Pensa o Mercado Financeiro”, divulgada na última quarta-feira (15/3).

Foram ouvidos 82 executivos das maiores casas de investimentos de São Paulo e do Rio de Janeiro.

Para 98% dos entrevistados, a política econômica do governo “caminha na direção errada”. Nove entre 10 desses executivos definem como “negativa” a relação do governo Lula com o Banco Central e apenas 7% têm expectativa de que o relacionamento possa melhorar nos próximos meses.

Do total dos executivos ouvidos, apenas 16% consideram alta a chance de o Banco Central antecipar o corte de juros.

Como se sabe, o Conselho de Política Econômica (Copom) tem reunião nesta terça e quarta-feira e poderia ser a oportunidade para que os juros fossem reduzidos.

Claro que uma redução de meio ponto ou um ponto percentual não resolverá o problema. Mas nem isso deve acontecer.

A expectativa, no mercado financeiro, é de que a atual taxa de juros seja mantida.

Mais do que um retrato sem retoques do pensamento da “casa grande” e do total descompromisso dela com o desenvolvimento do país, a pesquisa Quaest deixou patente que, para esses executivos, importa apenas os seus interesses e os dos seus patrões.

O descompromisso é tamanho que, no exato momento em que respondiam de forma tão peremptória à pesquisa, os reguladores financeiros dos Estados Unidos fechavam o Silicon Valley Bank, a segunda maior falência de um banco na história dos Estados Unidos.

Nem a derrocada do Credit Suisse e do comprometimento da própria Suíça, cuja imagem internacional sempre esteve ligada à solidez de seu sistema financeiro, parece ter alterado o ânimo dos financistas e especuladores brasileiros.

Particularmente, eu, que nem tenho dinheiro aplicado, jamais confiaria nesses senhores. Mas isso, claro, é uma questão pessoal.

Voltando ao que interessa, não foi perguntado a esses executivos, mas se o fosse, possivelmente 100% deles diriam que em caso de falência de um banco ou de problemas no sistema financeiro, o governo deve comparecer para que não haja prejuízo para os correntistas e investidores.

Isso, aliás, é exatamente o que o presidente dos Estados Unidos, Joe Biden, anunciou que vai fazer. É, também, o que o governo suíço está fazendo.

Sobre esse ponto, gostaria também de chamar atenção.

Tanto nos Estados Unidos como na Suíça, os mercados odeiam compromissos populares.

Tanto neles como aqui, os capitalistas batem no peito na defesa do “estado mínimo” e de liberdade total para o mercado. Leia-se: para os capitais, sobretudo os especulativos.

Mas quando os problemas acontecem, como agora, a conversa muda de tom e esses senhores exigem que o governo cubra os prejuízos.

Desnecessário dizer que a mídia corporativa, lá também, se transforma em verdadeiro megafone para a defesa dos interesses dos ricos e dos muito ricos.

Quando Lula, antes mesmo de tomar posse, lutou como um leão para aprovar – e conseguiu – a PEC do Bolsa Família, o retorno do programa social que garante comida para os pobres e muito pobres, para o qual Bolsonaro não havia deixado recursos, o tal mercado gritou.

O mínimo que a mídia manchetou, a exemplo da Folha de S. Paulo, foi que Lula estava instituindo a “gastança”.

Duvido que a Folha de S. Paulo ou qualquer veículo da mídia corporativa considere gastança a decisão de Biden de socorrer o Silicon Valley Bank ou do governo suíço obrigando o UBS a assumir os papéis podres do Credit Suisse.

Da mesma forma que dificilmente algum veículo da mídia corporativa brasileira dará razão à luta de Lula para forçar a baixa dos juros, por mais importante e indispensável que ela seja.

Será que gastança é só quando se trata dos mais pobres?

Socorrer falência de banco, especialmente quando se sabe que os proprietários rasparam o tacho na véspera, não é gastança?

Nesta terça-feira (21/3), acontecerá manifestação na porta da sede do Banco Central, em Brasília e nas capitais onde a instituição possui representação, em defesa dos juros mais baixos e pela saída de Campos Neto.

Nesta terça-feira (21/3), acontecerá manifestação na porta da sede do Banco Central, em Brasília e nas capitais onde a instituição possui representação, em defesa dos juros mais baixos e pela saída de Campos Neto.

Se Campos Neto tivesse qualquer comprometimento com a retomada da economia e do crescimento do país, ele não estaria nem mais no cargo ou faria coro com Lula na defesa da redução dos juros.

Mas, se depender dele, nem uma coisa e nem outra acontecerá.

Daí a importância da mobilização popular que, dificilmente, nesse primeiro momento, atingirá um grande número de pessoas, dada à natureza um tanto técnica do assunto.

Daí a importância, sobretudo, de ficar de olho e denunciar o comportamento da mídia corporativa brasileira na cobertura desse assunto.

Não é possível aceitar que ela continue desinformando e deformando os fatos sempre que o interesses dos seus patrões, a casa grande, e os seus próprios estiverem em jogo.

*Ângela Carrato é jornalista e professora do Departamento de Comunicação Social da UFMG.

Leia também:

Marcelo Zero: O debate econômico voltou

Jean Marc von der Weid: A economia é o ponto chave da armadilha colocada para o governo Lula

Comentários

Zé Maria

A Ganância da Banca de Wall Street

Não Perdoa nem seus Brothers Quebrados,

que o digam os Correntistas do Banco Falido.

.

.

“Goldman Sachs embolsa um grande pagamento em acordo com o Silicon Valley Bank (SVB)”

O gigante de Wall Street provavelmente receberá mais de US$ 100 milhões por seu papel

na compra de títulos que acabou falhando em salvar o SVB do colapso.

[Reportagem: André Ross Sorkin, Ravi Mattu, Bernardo Warner, Sara Kessler,

Michael J. de la Merced e Lauren HirscheEfrat Livni | The New York Times]

Questionamentos sobre o pagamento do Goldman ao SVB

Como consultor do Silicon Valley Bank, o Goldman Sachs tentou na semana passada realizar um aumento de capital de última hora para salvá-lo do colapso.

Mas o gigante de Wall Street também teve outro papel nos últimos dias do SVB, pelo qual espera cobrar uma taxa enorme: ele comprou um cachê da dívida do banco californiano em um negócio que acabou gerando preocupações sobre a viabilidade do SVB.

O pagamento do Goldman:

Em troca da compra de US$ 21,4 bilhões em dívidas do Silicon Valley Bank – que o credor falido reservou com prejuízo de US$ 1,8 bilhão – o Goldman provavelmente ganhará mais de US$ 100 milhões, descobriu o DealBook.

Goldman usava vários chapéus.

Depois que a Moody’s alertou o Silicon Valley Bank em particular no início de março de que enfrentaria um possível rebaixamento, o banco pediu conselhos ao Goldman para ajudá-lo a fortalecer suas carteiras.

O plano de duas partes de levantar capital e comprar dívidas não conseguiu salvar o SVB.

Enquanto isso, a compensação que o Goldman recebeu e como ele administrou o relacionamento com o SVB pode levantar novas questões.

1) O Goldman operou “à distância” [sem conflito de interesses]?

Ele ofereceu ao Silicon Valley Bank a oportunidade de contratar outro consultor para trabalhar no acordo de títulos, mas o credor recusou, segundo o DealBook.

Os bancos geralmente desempenham várias funções para seus clientes – e demonstram se esforçar para dizer que estão fazendo isso de uma maneira que mantém os muros necessários entre ambas as equipes [do banco contratante e do banco contratado].

Mas, mesmo assim, esses acordos levantam questões – ainda mais em situações de alto risco como essa.

2) As taxas serão lançadas no debate de recuperação?

Depois que o governo dos EUA introduziu medidas extraordinárias para proteger os depositantes do SVB, espera-se que haja maior escrutínio regulatório.

A senadora Elizabeth Warren, democrata de Massachusetts, e outros estão exigindo a devolução dos bônus que o banco pagou a seus executivos e dos lucros que eles obtiveram com a venda de ações.

O Departamento de Justiça [DoJ], que está investigando o colapso do banco, lançou recentemente um programa piloto para recuperar os incentivos (mais sobre isso abaixo).

Mas, embora tudo isso possa atrair atenção e debate, não está claro se os honorários do Goldman são diretamente relevantes para qualquer uma dessas discussões de alto nível.

Os juízes de falência também permitem que as empresas paguem por serviços antes da falência, desde que sejam negociados a preços justos e considerados como tendo sido feitos “à distância” [sem interesse direto ou indireto].

Dadas as demandas dos credores do banco, podemos descobrir em breve como um juiz de falências se sente sobre isso.

(Se for concedido um reembolso, esse dinheiro poderia ir para o FDIC – Federal Deposit Insurance Corporation ?)

Não é incomum que os bancos cobrem essas taxas.

Ao comprar ativos da maneira que o Goldman fez, a taxa geralmente é na forma de um desconto no valor de mercado dos ativos.

O Goldman é pago para cobrir o risco financeiro de adquirir uma pilha de dívidas desse tamanho antes de distribuí-la.

Neste caso, os ativos eram em sua maioria altamente líquidos.

O Goldman comprou os empréstimos do banco com um grande prejuízo para o SVB de US$ 1,8 bilhão.

O banco teve de revelar isso sem ter concluído um acordo para levantar capital – uma admissão que assustou os mercados e acabou levando ao seu fracasso.

Um porta-voz do Goldman se recusou a comentar.

O QUE ESTÁ ACONTECENDO

As ações do Crédit Suisse atingiram uma mínima recorde depois que seu maior financiador descarta mais investimentos.

As ações caíram acentuadamente depois que o Saudi National Bank {SNB] disse que não colocaria mais dinheiro no credor suíço.

O plano de recuperação do Credit Suisse para separar seu banco de investimentos e focar na gestão de patrimônio foi complicado pelas consequências do colapso do Silicon Valley Bank.

As ações de outros bancos europeus caíram.

A OpenAI revela uma nova versão do ChatGPT.

A start-up lançou a mais recente iteração do chatbot, aumentando a aposta na corrida da A.I.; Cade Metz, do The Times, escreve que é mais capaz , mas não perfeito.

Enquanto isso, o Google está lançando recursos de A.I. em produtos principais, como Gmail e Google Docs.

Um membro sênior da realeza de Abu Dhabi [nos Emirados Árabes Unidos] supostamente investe na ByteDance.

A G42, uma empresa de A.I. controlada pelo xeque Tahnoon bin Zayed Al Nahyan, comprou ações da gigante tecnológica chinesa de investidores existentes por uma avaliação de US$ 220 bilhões, segundo a Bloomberg.

Isso é muito menos do que o TikTok foi avaliado nos últimos anos, já que a ByteDance enfrenta escrutínio político em Washington.

A Meta vai demitir outros 10.000 trabalhadores.

É a segunda rodada de cortes anunciada pela gigante da mídia social desde novembro, quando a empresa embarca no que Mark Zuckerberg, seu CEO, chama de “ano da eficiência” – simplificando as operações em meio a uma desaceleração maior nos gastos com publicidade digital e tecnologia.

O grande debate do Sistema Bancário em Washington esquenta

O debate sobre por que o Silicon Valley Bank e o Signature Bank faliram está se intensificando em Washington.

Mas as discussões sobre como evitar tais colapsos de bancos no futuro estão ficando complicadas, inclusive dentro do Partido Democrata.

A determinação em Washington está dando lugar a longas deliberações.

O Times analisa de perto como os reguladores – persuadidos por influentes consultores financeiros – como Blair Effron, da Centerview Partners, e Peter Orszag, da Lazard – acabaram criando um resgate abrangente para os bancos americanos.

O que fazer a seguir é menos claro.

O Fed está considerando regras mais rígidas para bancos de médio porte, incluindo a revisão dos requisitos de liquidez e seus testes de estresse.

Alguns legisladores democratas, como a senadora Elizabeth Warren, de Massachusetts, e a deputada Katie Porter, da Califórnia, estão pressionando para restaurar as regras bancárias revertidas durante o governo Trump, uma medida que elevou o limite para bancos “grandes demais para falir” de US$ 50 bilhões em ativos para US$ 250 bilhões.

E a deputada Maxine Waters, da Califórnia, disse que o Congresso deveria avaliar o aumento do limite de seguro de depósito do FDIC.

Mas nem todos os senadores democratas e seus aliados concordam que a desregulamentação de 2018 foi a culpada aqui:

Jon Tester, de Montana, e Angus King, independente do Maine, disseram que apoiam seus votos para a reversão há cinco anos.

Essa divisão, combinada com a ampla oposição republicana a regras bancárias mais rígidas, significa que é difícil ver o caminho legislativo à frente.

Os temores sobre os credores regionais continuam a diminuir.

As ações de bancos menores como First Republic, Western Alliance e PacWest Bancorp saltaram na terça-feira [14], já que os investidores foram tranquilizados pelo apoio bancário federal.

As ações da Charles Schwab também subiram na terça-feira, quando o CEO da empresa disse que seu banco ainda estava recebendo fluxos de depósitos.

O trabalho de limpar os bancos falidos ainda não acabou.

Empresas de investimento como a Apollo e a Blackstone estão avaliando propostas para partes da carteira de empréstimos do Silicon Valley Bank, talvez com o apoio de capitalistas de risco.

E os credores se uniram na expectativa de um possível pedido de falência do banco.

Enquanto isso, os reguladores começaram a solicitar ofertas para o Signature Bank.

Fink, da BlackRock, vê uma nova era no setor bancário

Larry Fink, chefe da BlackRock, usou sua influente carta anual para pressionar os líderes empresariais do mundo a fazer mais sobre a mudança climática e transformar suas palavras sobre o propósito corporativo em ação.

Sua carta para este ano, publicada na quarta-feira [15], continua esse tema, mas também traz um alerta oportuno (e contundente):

o setor bancário precisará se transformar, após o colapso do Banco do Vale do Silício na semana passada, para sobreviver .

As ações dos bancos podem ter se recuperado, mas os temores de contágio – e recessão – persistem.

Fink alertou que os credores terão que operar de maneira diferente em uma era de taxas de juros elevadas;

eles também enfrentarão regras mais rígidas e maior supervisão regulatória como consequência da falência do Silicon Valley Bank e do Signature Bank.

E, disse ele, eles precisarão manter mais capital em suas carteiras (que provavelmente precisarão completar por meio dos mercados de capitais) para evitar o tipo de “incompatibilidade de liquidez” que derrubou o SVB.

Os ciclos anteriores de aperto rápido das taxas de juros do Fed “levaram a crises financeiras espetaculares”, como a falência de Orange County, na Califórnia, em 1994, escreveu ele, e a crise de poupança e empréstimos dos anos 1980 e 1990. “Ainda não sabemos se as consequências do dinheiro fácil e das mudanças regulatórias se espalharão pelo setor bancário regional dos EUA (semelhante à crise S&L.) com mais apreensões e paralisações chegando”, disse ele.

Fundada há 35 anos, a BlackRock é a maior gestora de ativos do mundo, com US$ 8,6 trilhões sob gestão no final do ano (abaixo dos US$ 10 trilhões no final de 2022).

A BlackRock ganhou grande influência na formação da filosofia de investimento de traders grandes e pequenos.

Também gerou muitas críticas da direita política por adotar ESG [Environmental, Social and Governance], ou práticas de investimento ambiental, social e de governança.

Em sua carta de 20 páginas, o Sr. Fink também abordou a inflação (ela permanecerá em 3,5-4 por cento) [nos EUA] e a votação por procuração (os conselheiros de procuração poderiam fazer mais para representar e defender as opiniões dos acionistas).

Os dirigentes do SVB terão que devolver algum salário?

A falência do Banco do Vale do Silício ocorreu exatamente quando o Departamento de Justiça estava prestes a lançar um novo programa piloto para responsabilizar pessoalmente os executivos por irregularidades corporativas, recuperando salários e bônus.

Ela entra em vigor na quarta-feira e se aplica a todas as ações de execução criminal corporativa, o que significa que o banco e sua administração podem acabar fazendo parte desse experimento.

Os pedidos de recuperação estão proliferando.

Alguns legisladores, como a senadora Elizabeth Warren, democrata de Massachusetts, estão focados em como recuperar a remuneração e os bônus dos executivos do banco.

Outros, como o representante Ro Khanna, da Califórnia, que representa o distrito onde o Banco do Vale do Silício estava sediado, visam ganhos com a venda de ações que alguns executivos obtiveram pouco antes do colapso.

As empresas que fizerem acordos com o governo e recuperarem as indenizações podem se beneficiar do novo programa.

As empresas que entregam rapidamente informações e recuperam dinheiro, entre outras medidas, podem negociar multas mais baixas e melhores negócios.

O programa piloto de três anos faz parte de um impulso mais amplo do governo Biden por mais responsabilidade corporativa e executiva.

Os executivos também podem ser forçados a devolver lucros se houver negociação com informações privilegiadas.

As vendas de ações pelos executivos do SVB provavelmente estarão sob escrutínio do DoJ e da SEC [Securities and Exchange Comission], dizem os advogados (ambas as agências se recusaram a comentar).

Regras de longa data podem exigir que qualquer dinheiro ganho com essas negociações seja devolvido se houver uma condenação ou acordo.

Alguns executivos, incluindo o ex-CEO do SVB, Greg Becker, recentemente venderam ações de acordo com planos estabelecidos antes de o banco ter problemas.

Mas essa é uma defesa que pode ser levantada contra acusações de abuso de informação privilegiada, não uma garantia de imunidade.

Os legisladores estão pedindo que os executivos devolvam o dinheiro ‘voluntariamente’.

https://www.nytimes.com/2023/03/15/business/dealbook/goldman-sachs-silicon-valley-bank-fee.html

Zé Maria

.

.

“Aqui, o sistema bancário

é um gigantesco cassino

a céu aberto”

Economista Michel Santi (HEC Paris)

sobre a Operação Crédit Suisse – UBS.

Em Entrevista a Béatrice Mathieu, no L’Express:

https://www.lexpress.fr/economie/politique-economique/credit-suisse-et-ubs-ici-le-systeme-bancaire-est-un-gigantesque-casino-a-ciel-ouvert-BV3W2ZR4GFBLHDYFEBBMZZB7FE/

.

.

Aliás, se o Crédit Suisse fosse um Banco Brasileiro e tivesse quebrado durante o (des)Governo Bolsolão, o Campos Neto

faria um Pix de R$ 285 bilhões pra mantê-

lo em pé. E o Caridoso Guedes teria doado

ao UBS a módica quantia R$ 1,5 Trilhão, do Tesouro Nacional obviamente, para tapar

os furos do Banco Falido e incorporá-lo.

.

.

Zé Maria

Os Donos dos Grupos de Comunicação são Neoliberais, da Linha Mises.

Adotam, portanto, a Linha Editorial do Mercado Financeiro.

E, desde sempre, seguem a Premissa do Ricúpero:

“O que é bom {pro Mercado] a gente publica,

o que é ruim a gente omite.”

Ou

“O que é bom pro Governo Progressista [do Lula] a gente omite,

O que é Ruim pro Governo Petista, mesmo que seja Mentira, a gente publica.”

Lucas dos Reis

Muito bom texto, explicação sem muita tecnicismo (bom pra compartilhar).

Se me permitem apenas uma observação: o BACEN não é Independente é autônomo. Na pratica, quer dizer que ele tem autonomia para estipular as taxas de juros, mas não independência para definir os objetivos Sistema Financeiro Nacional. Esses, por sua vez, são estipulados pelo CMN.

O que, na minha opinião, agrava ainda mais a situação retratada no seu texto!

Zé Maria

O Banco Central (BaCen) do braZil virou uma Confederação

de Bancos Privados que defende exclusivamente os interesses

das Instituições Financeiras.

A Absurda Taxa Básica de Juros Vigente no País foi Fixada

pelo Banco Central para atender ao Mercado Financeiro

no Cassino de Apostas FOCUS.

Agora, diante da Iminente Redução da Taxa Selic – por Pressão

Social, diga-se – o Presidente do BaCen baixa uma Resolução

autorizando a Taxação das Transações Bancárias via PIX.

Essa Ignomínia da Autoridade Monetária é uma Compensação

Antecipada ao Prenúncio da Queda da SELIC, com o Objetivo

Único de manter os Lucros Exorbitantes praticados no Mercado.

Benedito Alísio da Silva Pereira

Realmente, a mídia corporativa só diz que é gastança quando é para socorrer os pobres. Eu me lembro que quando FHC instituiu o PROER, essa mídia espalhou que a medida era essencial para manter a integridade do sistema bancário nacional. A esquerda contestou, mas a população engoliu calada. Na época as fontes de informação do povo era somente a mídia corporativa.

Benedito Alísio da Silva Pereira

Realmente, a mídia corporativa só diz que é gastança quando é para socorrer os pobres. Eu me que quando FHC instituiu o PROER, essa mídia espalhou que a medida era essencial para manter a integridade do sistema bancário nacional. A esquerda contestou, mas a população engoliu calada.